Informe de opinión del IEE sobre la fiscalidad de las pensiones: La necesidad de fomentar el ahorro para la jubilación

- No se deben reducir, sino mantener, los incentivos fiscales actualmente existentes a los planes de pensiones en España, en cuanto ya somos uno de los países de la OCDE con menores incentivos fiscales a los planes de pensiones.

- El fomento del ahorro a largo plazo a través de los planes de pensiones contribuye a incrementar la inversión, la productividad y el nivel de vida de las sociedades.

- Los planes individuales y los planes de empleo son complementarios y no sustitutivos, por ello el sistema debe simultanear los incentivos a ambos instrumentos.

Madrid, 29 de julio de 2020. España se enfrenta, al igual que el conjunto de economías avanzadas de la UE, a los retos derivados del envejecimiento de la población que requiere de aumento necesario de la tasa de ahorro para la jubilación, para lo que se necesita un marco fiscal adecuado de incentivos con vocación de permanencia a lo largo del tiempo, con mayor flexibilidad en la utilización de los instrumentos de previsión y siguiendo las principales pautas de los países de nuestro entorno. Esta es una de las principales conclusiones a las que llega el Instituto de Estudios Económicos (IEE) en su Informe de Opinión sobre la realidad actual del marco fiscal de los planes de pensiones. En este contexto, es necesaria y bienvenida cualquier iniciativa que pueda contribuir a incentivar el ahorro de los españoles y, en particular, en este tipo de instrumentos de planificación para la jubilación, ya que nuestro país cuenta con un nivel de expansión muy reducido de los planes de pensiones en comparación con el resto de las principales economías avanzadas.

Como se destaca en el informe, los beneficios del ahorro instrumentado a través de planes de pensiones son múltiples y no terminan en la mejora del bienestar del individuo a largo plazo, al complementar su pensión pública y permitirle acercar su nivel de vida en la etapa de retiro al que disfruta en su vida laboral, sino que los beneficios se extienden al conjunto de la economía. Así, si se consigue incrementar el nivel de ahorro nacional, se estará incrementando el nivel de fondos disponibles para acometer inversiones, uno de los principales motores del incremento de la productividad a largo plazo, lo que, a su vez, deriva en una mejora de las condiciones de vida de la sociedad. Además, el mayor ahorro canalizado por los fondos pensiones permite un mayor desarrollo de los mercados financieros mejorando su liquidez y su funcionamiento, y, en definitiva, dando lugar a una asignación de capital más eficiente.

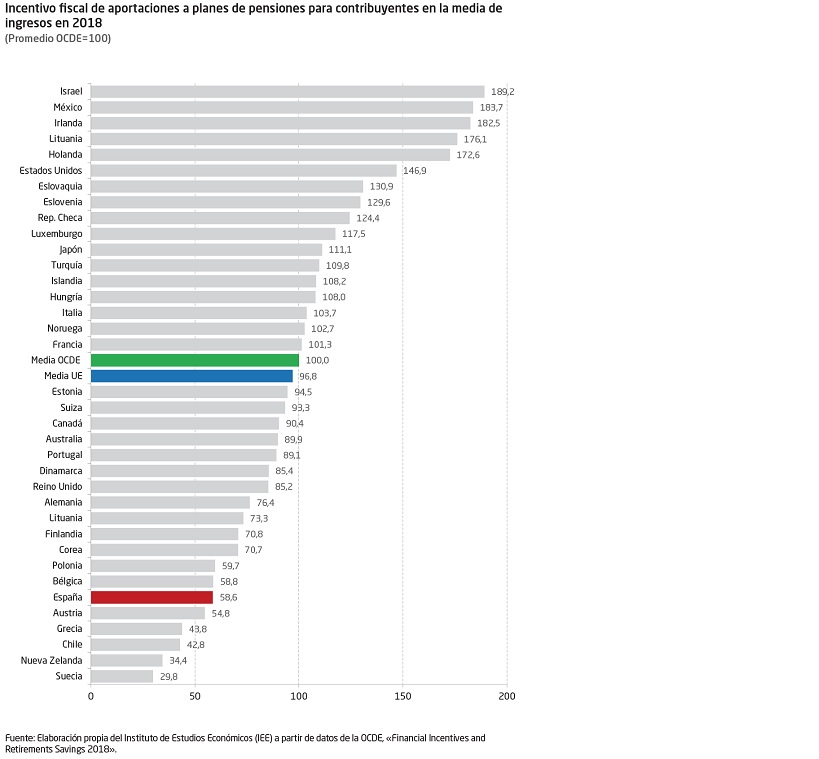

En el informe se observa también que, a diferencia de la economía española, los sistemas complementarios de la Seguridad Social están muy desarrollados en países de nuestro entorno, tal y como muestra el volumen del patrimonio de los fondos de pensiones privados y los seguros de vida. En aquellos países con sistemas privados de pensiones fuertes, como Holanda, Suiza o el Reino Unido, los fondos de pensiones, con un valor superior al 100% del PIB, canalizan el ahorro privado y constituyen el principal proveedor de capital a la industria, a la vez que constituyen la parte fundamental de la tasa de sustitución del sistema; sin embargo, en España no alcanzan el 10% del valor del PIB. Una posible explicación de este retraso es que España es uno de los países que menos incentivos fiscales tiene a los planes de pensiones, ya que nuestros incentivos no llegan al 60% del promedio de la OCDE. En cualquier caso, la distancia se amplía en relación con los países con mejores prácticas de incentivos fiscales de la OCDE y de la UE, ya que Irlanda u Holanda están por encima del 170% de la media de la OCDE, que es equivalente a un incentivo fiscal tres veces superior al de España.

Los países con peor tratamiento fiscal del rescate, como es el caso español, han de cuidar los incentivos en las aportaciones, especialmente, ya que, en otro supuesto, desaparecería el estímulo fiscal derivado del diferimiento. De hecho, bajo un hipotético supuesto, que afortunadamente no parece haberse planteado, de desaparición de los incentivos a la aportación, manteniéndose el actual contexto de tributación de la prestación, estaríamos en un claro caso de doble imposición sobre el ahorro materializado en los planes de pensiones.

El motivo del favorable tratamiento fiscal del ahorro-previsión en tantos países viene motivado por la incuestionable utilidad del sistema fiscal para impulsar a unos contribuyentes que pueden ser escasamente proclives a tomar una decisión racional en favor del diferimiento de renta, para que lo hagan. A este respecto el Banco de España, en un trabajo reciente, ha demostrado que los ciudadanos son muy sensibles (tienen una alta elasticidad) en cuanto a aportar, esto es, a ahorrar, en estos instrumentos en función del marco fiscal. En esta línea, muchos países optan por focalizar especialmente el incentivo en el momento en que dicho ahorro se efectúa mediante la contribución.

Recientemente, la Autoridad Independiente de Responsabilidad Fiscal ha analizado la reducción fiscal en las aportaciones a los planes de pensiones privados en un estudio muy interesante y detallado del que se pueden extraer muchas lecciones, si se interpreta adecuadamente, y en el que lejos de interpretaciones excesivamente apresuradas, no se ha propuesto la eliminación de este incentivo fiscal, sino que ha señalado que debe replantearse o rediseñarse para ser un mecanismo más eficaz, lo que da una idea de la importancia que este incentivo tiene en el marco de incentivar el ahorro a largo plazo. En relación al estudio de la AIRef cabe realizar las siguientes consideraciones:

- En este estudio, se apunta la gran importancia de la seguridad jurídica y la estabilidad en el marco normativo de los productos de ahorro a largo plazo, justo lo que ha faltado en los últimos años. De hecho, parece que la progresiva pérdida de incentivos se ha traducido en una disminución de las aportaciones. El sistema de incentivos fiscales de deducción en la base imponible de las aportaciones es el que prevalece en la mayoría de los países de nuestro entorno. Si España se alejara del mismo, sería una excepción dentro de los países de la OCDE. Asimismo, se reconoce que el incentivo fiscal vigente para los planes de pensiones en España, medido como el valor presente descontado del ahorro fiscal como porcentaje del valor presente de las contribuciones realizadas, es uno de los más reducidos de toda la OCDE, por lo que existe margen de mejora para equipararnos con las mejores prácticas.

- Como reconoce el propio informe, el coste real neto para la Administración derivado de este incentivo fiscal, cuando se calcula integralmente es exiguo de solo 450 millones, cuando se incorporan en el cálculo los ingresos tributarios relativos a las prestaciones de forma conjunta con la incidencia de las aportaciones. Además, se llega a la conclusión de que en la mayor parte de los casos este incentivo fiscal es un mero diferimiento tributario, que en sí mismo, constituye un atractivo y un incentivo para ahorrar. No cabe duda de que, en general, por el fenómeno de la preferencia temporal, a igualdad de circunstancias, es preferible pagar los impuestos en un tiempo futuro que abonarlos en el presente.

- El análisis de los planes de pensiones desde la perspectiva de la equidad debe tener en cuenta toda la vida fiscal del instrumento y el ciclo vital de los individuos. La posible regresividad de las reducciones por aportaciones se compensa por la tributación progresiva de las prestaciones. Por ello, en el informe de la AIRef se estima que la mayor ventaja fiscal se concentra en las rentas bajas, ya que estos son los que tienen una mayor probabilidad de que la tributación de la prestación se realice a un tipo marginal inferior del que se benefició la reducción de la aportación, lo que hace que los individuos con menores rentas en la etapa de jubilación sean, precisamente, los que más amplifican su rentabilidad financiero-fiscal por haber ahorrado a través de planes de pensiones.

A modo de cierre de su informe, el IEE plantea una serie de recomendaciones, entre las que cabe destacar, entre otras, las siguientes.

- No se deben reducir, sino mantener, los incentivos fiscales actualmente existentes a los planes de pensiones en España, de deducción en el IRPF por las aportaciones a los planes de pensiones. En cualquier caso, deben elevarse significativamente los límites de las aportaciones realizadas a favor de los cónyuges sin rentas, tal y como fija la recomendación 16 del Pacto de Toledo.

- La tributación de las prestaciones de los planes de pensiones, correspondiente al rendimiento financiero derivado de la gestión del plan, debería tributar como parte de los rendimientos del ahorro generados a más de un año. Este tratamiento debería aplicarse obligatoriamente también a la parte de esos rendimientos incluidos en las percepciones en forma de renta vitalicia.

- En lo relativo al fomento a los planes de empleo, habría que excluir del cómputo de las bases de cotización a la Seguridad Social las aportaciones a sistemas de previsión social y se debería reinstaurar la deducción fiscal en el Impuesto sobre Sociedades para las aportaciones a sistemas de previsión social.

- Con carácter general, ha de abogarse por la seguridad jurídica, con un marco regulatorio estable, predecible y favorable de los instrumentos de previsión a largo plazo.

- Los planes individuales y los planes de empleo son complementarios, por ello el sistema debe simultanear los incentivos a ambos instrumentos. La construcción de un segundo y tercer pilar mediante algún esquema organizativo capaz de universalizar el ahorro y apoyar al sistema público de pensiones en el cumplimiento de sus objetivos.